寄附金税額控除(ふるさと納税)

最終更新日:2024年11月25日

ここから本文です。

兵庫県共同募金会、日本赤十字社兵庫県支部、都道府県、市町村、特別区、神戸市が条例で指定した団体、兵庫県が条例で指定した団体に対して寄附をした場合に、次の計算による額が減額されます(寄附金の合計額が2,000円超の場合に限ります)。

- 控除額=以下のいずれか少ない額×10%(市民税8%、県民税2%)

- 寄附金の合計額-2,000円

- 総所得金額等×30%-2,000円

ただし、他の都道府県や市区町村が条例で指定した団体であっても、神戸市もしくは兵庫県が指定していない場合には市民税・県民税の税額控除を受けることはできません。

ふるさと納税

神戸市へのふるさと納税についてはこちらをご確認ください。ふるさと納税の上限額の試算

税額シミュレーションを利用して、ふるさと納税の上限額を試算できます。

上限額の計算方法についてはこちら(PDF:64KB)をご確認ください。

ふるさと納税の返礼品は「一時所得」に該当します

都道府県・市区町村にふるさと納税し、返礼品を受け取った場合の経常的利益(返礼品の価額)は、一時所得に該当します。返礼品の価格の合計が年間50万円を超える場合や、生命保険の一時金や損害保険の満期返戻金などその他の一時所得と合わせて年間50万円を超える場合は、所得税の確定申告が必要となりますのでご注意ください。

※「一時所得」とは、継続性がなく、労働の対価や商売などで得た所得以外の所得のことです。

詳しくは以下の国税庁ホームページをご確認ください。

【国税庁ホームページ】「ふるさと納税」を支出した者が地方公共団体から謝礼を受けた場合の課税関係

ふるさと納税ワンストップ特例制度とは

ふるさと納税ワンストップ特例制度は、給与所得者等がふるさと納税を行った場合、ふるさと納税を行った自治体に申請書を提出することで、確定申告を行わなくても寄付金控除を受けられるという制度です。

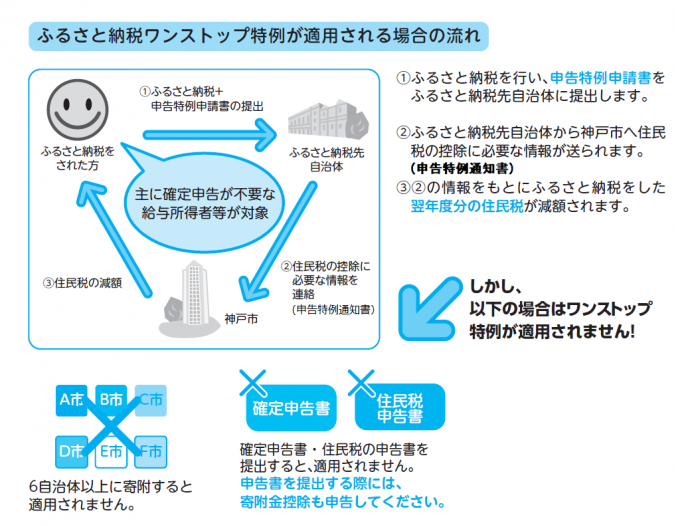

ふるさと納税ワンストップ特例が適用されるまでの流れ

- ふるさと納税を行い、ワンストップ特例の申請書をふるさと納税先の自治体に提出します。

- ふるさと納税先の自治体から神戸市へ住民税の控除に必要な情報が送られます。

- 2の情報をもとにふるさと納税をした翌年度分の住民税が減額されます。

ふるさと納税のワンストップ特例が無効となる場合

以下の条件のいずれかに当てはまる場合、ワンストップ特例が無効になります。

- 6団体以上にふるさと納税をした

- 確定申告書や住民税(市県民税)の申告書を提出した

- ワンストップ特例の申請書に記載された住所と、ふるさと納税を行った翌年度1月1日現在の住所が異なる

ワンストップ特例が無効となることで、手続きをしなければふるさと納税の寄附金控除が適用されない場合があります。以下を確認して必要な手続きを取ってください。

※ワンストップ特例が無効になった方には、神戸市から「ふるさと納税ワンストップ特例制度の非該当通知」を送付しています。ただし、確定申告をされた方で、ワンストップ特例申請分を含めたふるさと納税の寄附金額を申告し、確定申告書第二表の「住民税・事業税に関する事項欄」の「都道府県、市区町村への寄附(特例控除対象)欄」にふるさと納税額を記入している場合は、寄附金控除が適用されているため、「ふるさと納税ワンストップ特例制度の非該当通知」は送付されません。6団体以上の都道府県・市区町村にふるさと納税をされた方

| 条件 | 手続き |

|---|---|

| 確定申告書を提出済み | 「確定申告書または住民税(市県民税)申告書の提出をされた方」を参照してください。 |

| 確定申告を行っておらず、所得税額がある | 管轄の税務署で手続きが必要です。方法は「確定申告及び更正の請求」を参照してください。 |

| 確定申告を行っておらず、所得税額がない | 市民税課(078-647-9300)へお問い合わせください。 |

確定申告書または住民税(市県民税)申告書の提出をされた方

| 条件 | 手続き |

|---|---|

| 確定申告でふるさと納税の寄附金額を申告しているが、確定申告書第二表の「住民税・事業税に関する事項欄」の「都道府県、市区町村への寄附(特例控除対象)欄」(確定申告書見本内①参照(PDF:373KB))にふるさと納税額を記入している。 | 寄附金控除が適用されているため手続きは不要です。 |

| 確定申告でふるさと納税の寄附金額を申告しているが、確定申告書第二表の「住民税・事業税に関する事項欄」の「都道府県、市区町村への寄附(特例控除対象)欄」(確定申告書見本内①参照(PDF:373KB))にふるさと納税額を記入していない。 | 市民税課(078-647-9300)へお問い合わせください。 |

| 確定申告でふるさと納税の寄附金額を申告しておらず、かつ、所得税額がある。(確定申告書見本内②欄に1円以上の金額の記載がある) | 「確定申告及び更正の請求」を参照してください。 |

| 確定申告でふるさと納税の寄附金額を申告しておらず、かつ、所得税額がない。(確定申告書見本内②欄に1円以上の金額の記載がない) | 市民税課(078-647-9300)へお問い合わせください。 |

ワンストップ特例の申請後に転居された方

ワンストップ特例申請書に記載された住所と、ふるさと納税を行った翌年度1月1日現在の住所が異なる場合、ワンストップ特例が無効になります。ふるさと納税を行った翌年1月1日現在のお住まいの市区町村へお問い合わせください。

確定申告及び更正の請求

【期限後申告】確定申告書を提出されていない方へ(PDF:458KB)

【更正の請求】確定申告書を提出された方へ(PDF:582KB)

【税務署へ申告時に必要なもの】

- 当該年度分の確定申告書の控え(確定申告書を提出済の場合)

- 給与や公的年金の源泉徴収票

- ふるさと納税に係る受領書(名称は都道府県・市区町村等により異なります)

- 申告される方の口座番号の分かる書類(預金通帳等)

- 申告される方の本人確認書類

※確定申告書を提出される場合には、ふるさと納税に係る寄附金額を第二表「住民税・事業税に関する事項」の「都道府県、市区町村への寄附(特別控除対象)」欄に記入してください。

詳しくは、お住まいの管轄の税務署へお尋ねください。

税務署へのお問い合わせ

下記お問い合わせフォームを利用される方へ

「問い合わせ内容」に以下を入力いただくことで、詳細に回答することができます。

(1と2もしくは3を入力してください)

※質問内容等により、追加で本人確認等の連絡をさせていただく場合があります。

- お住まいの区(例:東灘区、西区)

- 「市民税・県民税・森林環境税 納税通知書・税額決定通知書」に記載の"年度・区・通知書番号"または「給与所得等に係る市民税・県民税・森林環境税 特別徴収税額の決定・変更通知書」右上に記載の"指定番号・宛名番号"

- 住所、生年月日、世帯構成、世帯員である親族等の氏名・生年月日(本人のみの世帯の場合は不要)、住所履歴

以下のホームページをご確認ください。

神戸市ホームページ:ふるさと納税